por Oscar Ugarteche – La crisis que comenzó en agosto del 2007 ha entrado en una nueva fase. Hay los que siguen la crisis por regiones: Estados Unidos – Europa – América Latina – Asia. Otros la siguen por el lado más financiero y la ven como crisis hipotecaria, crisis de las bolsas. Nosotros preferimos ver la crisis como un proceso que amarra lo financiero con el sector real de la economía afectando al mundo entero en todos los casos. Solo que el impacto sobre el mundo no es homogéneo.

Por ejemplo, la baja de las tasas de interés en el 2008 llevó a un auge en los precios de los commodities y a una devaluación del dólar. El efecto fue una apreciación de los tipos de cambio del resto del mundo y una acumulación de reservas fruto de los excedentes comerciales. Este fortalecimiento cambiario llevó a un auge en los flujos de capital del norte al sur haciendo que las bolsas de valores en los países del sur observaran un auge, de la mano de los auges en los precios de los bienes raíces y del precio de los commodities. El resultado fue un espejismo de crecimiento en África y América Latina, exportadores de materias primas.

Cuando colapsó el mercado hipotecario en agosto del 2007 y luego la banca de inversión, a partir de marzo del 2008, el problema financiero se transformó en económico. La apertura de dos velocidades de crecimiento fue muy útil para los capitales estancados en los mercados maduros que se movieron a los llamados emergentes. La aspiradora global comenzó a operar sacándose riqueza desde los emergentes hacia el centro, en el mejor espíritu de la teoría de la dependencia. No obstante, se generó una acumulación de reservas que hipotéticamente debería estabilizar los tipos de cambio. Eso decía la teoría económica convencional. Pero, los tipos de cambio se han transformado en un commodity más, que se transa en el mercado cambiario de Londres, de forma que hay un mercado offshore cambiario muy importante (ver SWIFT). Los ataques cambiarios se hacen en Londres y no en Ciudad de México, Moscú, Sao Paulo o Shanghái. Por eso no se pierden reservas cuando los tipos de cambio se desploman. Las pérdidas de reservas no son porque se fugan los capitales sino porque el Banco Central del país intenta frenar la caída. Es una lógica distinta que hace una década.

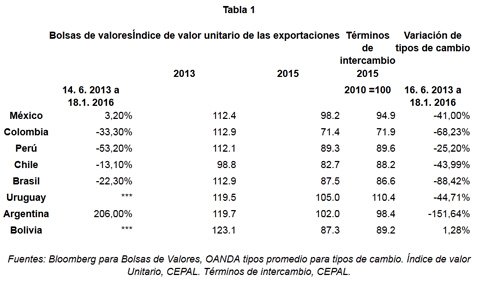

El 16 de junio del 2013 el presidente del FED, Banco Central estadounidense, anunció que “seguramente” se iba a terminar el programa de expansión crediticia instalado en el 2008 y que “probablemente” se alzaría las tasas de interés. Esta advertencia peculiar se hizo para cambiar las expectativas sobre el dólar y que los mercados comenzaran a ajustarse. Eso hicieron y los precios de los commodities iniciaron su vuelo de descenso de la mano de ajustes sobre tipos de cambio y bolsas de valores. Entre junio del 2013 y diciembre del 2015 el índice de precios de todos los commodities de IndexMundi descendió a la mitad de 179 a 90, con base 2005=100. Los términos de intercambio de América Latina del 2014 al 2015 se cayeron de 102.9 a 90.2, según el Balance Preliminar de las Economías de América Latina y el Caribe 2015 de la CEPAL. El país a quien más se le cayó fue a Colombia, a 71.9 y a los que menos se le contrajeron fueron a Uruguay y México, posiblemente por sus estructuras exportadoras industriales. Los índices de valor unitario de las exportaciones con base 2010=100 se cayeron para todos, siendo Colombia el más afectado igualmente.

En América Latina cayeron todas las bolsas, menos la argentina; todos los tipos de cambio se devaluaron, menos el boliviano, y las exportaciones se contrajeron para todos, llevándose de las narices el crecimiento del PIB. Esto fue acompañado por un creciente malestar social. El discurso sobre el éxito de las reformas y el blindaje cambiario, ambos ideológicos, terminó. No se incorpora Venezuela a este análisis de países medianos y grandes de la región por las distorsiones económicas y políticas existentes. Venezuela merece un estudio separado y no es comparable. Lo que se aprecia en el gráfico es que la tasa de crecimiento a partir de las reformas económicas (1985-2003) estuvo en el vecindario de 2% promedio y que tras un breve auge (2003-2011) está de regreso al mismo 2% aproximado. Esta es una tasa insuficiente para absorber la fuerza de trabajo, lo que tendría que haber sido el objeto de las reformas económicas.

Crecimiento del PIB 1985-2015

El encuadre mostrado se anticipaba como el escenario donde ocurriría el alza de las tasa de interés de Estados Unidos que, según dijo Yellen en junio del 2014, sería en cuartos de punto a la vez, en la eventualidad que se dieran. La interrogante que ronda en el análisis de las economías maduras es si es posible vivir permanentemente con tasas de interés cero, tasas de crecimiento cercanas a cero y tasas de inflación bordeando la deflación y si pueden, en ese marco, subir las tasas de interés sin tumbarse el consumo. Japón está estancado con deflación desde 1991 y con pequeñas variaciones no se ve que esté saliendo del estancamiento con deflación tras veinticinco años. Se reconoce la deflación cuando los compradores postergan la compra esperando un descenso de precios en un futuro cercano, dice Keynes. Otra definición de deflación es cuando los precios finales suben menos que los costes de producción. Una interrogante de Yellen y los banqueros centrales estadounidenses era si podían subir la tasa y qué efectos podría tener dado el borde deflacionario en que está el G7. El manejo de las expectativas estaba clarísimo y no se anticipaba un impacto del alza de la tasa mayor al ya ocurrido en commodities y flujos de capital. Ahora, a mediados de enero del 2016, a cuatro semanas del anuncio de alza de la tasa de referencia en 0.25%, se aprecia que estaban errados cuando todas las bolsas están en picada junto con los mercados de commodities y los mercados cambiarios.

Irving Fisher escribió en 1931 que en los auges y depresiones, hay dos factores dominantes, el sobreendeudamiento para comenzar y la deflación que le sigue poco después. En breve, los grandes actores malos son perturbaciones de deudas y perturbaciones en el nivel de precios. La tabla a continuación muestra el nivel de precios de las economías maduras que va entre Alemania, el mejor posicionado con 0.1%, y España el peor con -0.6%. El promedio de las cinco economías debajo es 0%. Japón tiene tasas negativas. En este marco, un alza de las tasas de interés golpea a los costes de producción de inmediato pero eso no se traslada a los precios de venta y se produce entonces una crisis mayor al estancamiento en que están esas cinco economías desde el 2008. Lo significativo es que los índices inflacionarios están bajando peligrosamente en América latina. La buena noticia de la depreciación inyectada por los ataques cambiarios es el efecto inflacionario. La mala noticia es el estancamiento derivado de la baja del consumo por el alza de los costos de productos importados.

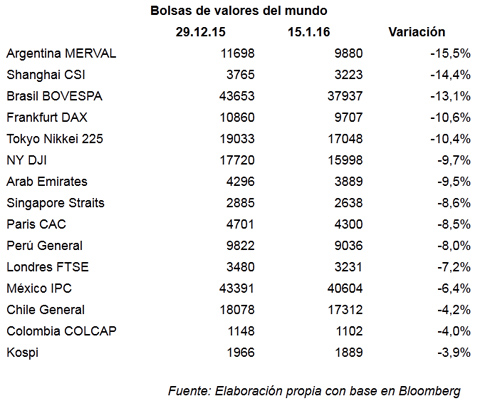

El anuncio de Janet Yellen del 16 de diciembre de que las referencias de la tasa de interés serían incrementadas en 0.25% tuvieron un impacto demoledor encubierto por las fiestas de fin de año. El 29 de diciembre del 2015, la bolsa de Nueva York medida por el índice Dow Jones industrial inició su ruta de descenso de 17,720 puntos que se encontraba entonces a 15,988 el 15 de enero del 2016. En simultáneo se cayeron Londres, París y Frankfurt. Dos días más tarde, el novedoso mercado de Shanghai, que le abrió sus puertas a los extranjeros en noviembre del 2014, se desplomó y debió cerrar porque los precios variaron más de 7%. Las bolsas sudamericanas y todas las otras del mundo que ya estaban afectadas desde el 2013, se precipitaron desde el 29 de diciembre incluyendo la bolsa argentina que fue saludable dos semanas previas, antes de la apertura del cepo cambiario.

Lo primero que salta a la vista es que el descenso comenzó alrededor del día 22 de diciembre y que después del 29 en Occidente y 30 de diciembre en Asia, se desploman. Entre los mercados de valores que peor les fueron están: Buenos Aires (con el cepo recién retirado), Shanghái, Brasil, Alemania y Japón. Los que perdieron menos fueron Corea del Sur, Colombia, Chile y México. Más allá del desplome de los mercados, está su impacto en el tipo de cambio de los países, con el efecto de estos sobre las importaciones y los costos de la deuda. Las perspectivas de crecimiento para el 2016 reajustadas para abajo por el FMI y el Banco Mundial, a inicios de diciembre, deberán ser revisadas a la baja nuevamente. Peor con el acompañamiento que a esta baja en bolsas que tuvo en los precios de los commodities. Con tendencias declinantes de crecimiento hay varias cosas ciertas: China no es el problema, los tipos de cambio no están blindados y las reformas económicas no garantizan el crecimiento económico. El problema es que la crisis del 2008 no está resuelta en términos productivos y a ello se suman las políticas de austeridad europeas, el estancamiento japonés y el ajuste estadounidense, que han llevado a una situación de deflación a partir del 2012 que se está contagiando (ver Graña, “la deflación”). Estados Unidos tendrá su mayor déficit fiscal en el año 2016 desde los años antes de la crisis con las respectivas consecuencias sobre la demanda de crédito y el costo de la misma con las tasas subidas. Nueve años después del inicio de la crisis, el mundo se prepara para unificar el crecimiento de las economías emergentes de crecimiento rápido con las tortugas maduras del G7.

Estados Unidos, con un desempleo 7% por encima de lo formalmente anunciado, porque se esconde que la fuerza de trabajo se ha encogido en esa proporción (ver Ugarteche “No nos hagamos tontos”, ALAI 2015) y una recuperación económica anémica, no puede intentar regresar la tasa de interés a su nivel histórico de 6%. La recuperación del consumo sobre la base de tasas de interés de 0% puede quedar en cuestión. Si se cae el consumo en USA entonces su PIB se contrae y se lleva a México de narices. Con la contracción de la demanda de materias primas de Europa occidental, Estados Unidos y Japón, todo está centrado en cuanto crece China, pero es abusivo pensar que China sea responsable de lo que ocurre en el mundo, además de equivocado.

El análisis del Wall St Journal sobre lo que está ocurriendo afirma que las cosas están mejor en Estados Unidos porque el peso de la deuda de las familias ha bajado de 130% a 103% de su ingreso anual. La interrogante es cómo se paga esa deuda cuando los salarios no suben porque hay deflación y las tasas de interés si suben. Las deudas de educación están a la vista como un problema mayor para las familias. El otro problema es que el multiplicador del gasto fiscal en defensa ya no parece operar si la evidencia de la última década es un ejemplo. De la invasión a Irak a los ataques en Siria, no hay rehabilitación del PIB. Las mejores guerras en este escenario son cambiarias, como han mostrado los ataques contra el Real, el Rublo y el Yuan en los últimos tres años. Eso, sin embargo, no ayuda a la recuperación del PIB americano ni menos mundial, pero si ayuda a destruir el PIB de la moneda atacada. El más reciente ataque es contra el Yuan.

La perspectiva del 2016, en este marco, es muy imprevisible. Pueden ocurrir tres cosas: subir la tasa de interés nuevamente, y ver otro remezón como el que se acaba de ver en diciembre; revertir la decisión y regresar la tasa a 0 en Estados Unidos y esperar que eso aligere las cosas o, dejar todo como está. Los capitales, en este contexto, se van a mover más rápidamente por el mundo, creando más inestabilidad y transfiriendo la inestabilidad al crecimiento. El crecimiento hacia adentro de China lo protegerá parcialmente de las remecidas que vienen del exterior. La inestabilidad que llega por el mercado de valores de Shanghái abierto al capital internacional es innegable dado que es una condición para convertir a su moneda en reserva internacional. Sus propios problemas de deuda serán los que puedan afectar la dinámica interna. Pero para América Latina en el 2016, el problema es la deflación de occidente y la tasa de interés de Estados Unidos y no la tasa de crecimiento de China que es afortunadamente del 6.9%.

O. Ugarteche, Instituto de Investigaciones Económicas UNAM, SNI/Conacyt. Coordinador del Observatorio Económico de América Latina, Obela.org.

Publicado en ALAI, 20 enero 2016, aquí …